DISMINUCIÓN DE LOS PAGOS PROVISIONALES DE ISR

11/6/2021

Considerando que en lo que va de 2021 aún no se ha logrado la recuperación de la actividad económica a los niveles que se tenían antes de la pandemia, sobre todo para ciertos sectores, y si además se tiene en cuenta que las personas morales que obtuvieron una pérdida fiscal en 2020, para calcular los pagos provisionales de 2021 utilizarán el coeficiente de utilidad generado en 2019, el cual puede ser muy distinto del que finalmente resulte para el 2021, de modo que podría ocasionar que se desembolsen cantidades mayores de ISR en los pagos provisionales; resulta de particular importancia aprovechar las opciones que brinda la Ley para disminuir el pago de impuestos dentro del marco legal, y una opción que resulta muy conveniente para no pagar cantidades adicionales al ISR definitivo que se causa de manera anual, es la solicitud de disminución de pagos provisionales de ISR, la cual podrán presentar las personas morales a partir del segundo semestre del ejercicio, conforme al inciso b) del último párrafo del Artículo 14 de la Ley del ISR.

Como sabemos, los pagos provisionales son estimaciones calculadas en base al coeficiente de utilidad del ejercicio anterior, por lo tanto si el coeficiente de utilidad que se utiliza es mayor respecto al que se obtendrá al cierre del ejercicio, lo más probable es que en los provisionales se paguen cantidades adicionales al importe del ISR que resultará en el cálculo anual, es decir resultará una diferencia a favor, que aunque es recuperable, será necesario realizar trámites adicionales para hacerlo.

El inciso b) del último párrafo del Artículo 14 de la Ley del ISR, establece que los contribuyentes que estimen que el coeficiente de utilidad que están aplicando para determinar los pagos provisionales, es mayor al coeficiente de utilidad que resultará al final del ejercicio, podrán solicitar autorización para disminuir el monto de los pagos provisionales correspondientes al segundo semestre de dicho ejercicio.

La solicitud de autorización se presentará en el SAT un mes antes de la fecha en que se deba presentar el pago provisional que se pretende disminuir, cuando sean varios los pagos provisionales de los que se solicite disminución, la solicitud deberá presentarse un mes antes de la fecha en que deba enterarse el primero de ellos. Lo anterior de acuerdo a lo dispuesto en el artículo 14 del Reglamento de ISR.

Conforme a lo anterior, si se pretende solicitar autorización para reducir los pagos provisionales de Julio en adelante, la solicitud deberá presentarse a más tardar el 17 de julio, ya que el pago provisional de Julio se presenta el 17 de agosto, y la solicitud deberá presentarse un mes antes de esta fecha, también se pueden considerar los días adicionales para la presentación del pago provisional conforme al sexto dígito numérico de la clave del RFC del contribuyente, que establece el artículo 5.1 del Decreto de beneficios fiscales publicado en el DOF el 26 de diciembre de 2013. Si no se presenta la solicitud en esa fecha, puede presentarse posteriormente solicitando la reducción de los pagos provisionales de los siguientes meses según corresponda:

- El 17 de julio para la reducción de los pagos de Julio a Diciembre

- El 17 de agosto para la reducción de los pagos de Agosto a Diciembre

- El 17 de septiembre para la reducción de los pagos de Septiembre a Diciembre

- Y así sucesivamente

Aunque en la Ley no se establece cómo realizar la estimación de que el coeficiente que se utiliza en los provisionales es mayor al que resultará al final del ejercicio, la lógica indica que se debe calcular la utilidad fiscal de manera anticipada, para estar en posibilidad de calcular el coeficiente de utilidad que corresponde al ejercicio de que se trate.

Por su parte el formato oficial 34 que contiene la solicitud de autorización que se utiliza para estos efectos, señala que se debe determinar para el trámite lo siguiente:

- La diferencia entre ingresos y deducciones (real) del primer semestre del ejercicio. En caso de que se solicite la disminución de pagos provisionales de algún mes posterior a julio, se debe proporcionar la información al mes inmediato anterior al que se solicita la disminución.

- La utilidad o pérdida fiscal estimada del ejercicio. Lo cual implica realizar una estimación de la utilidad fiscal del segundo semestre del ejercicio o del periodo por el cual se solicita la disminución.

- Considerar la PTU pagada en el ejercicio y en su caso, las pérdidas fiscales pendientes de aplicar.

- El coeficiente de utilidad determinado en el primer semestre del ejercicio (el cual deberá ser menor al coeficiente que se está aplicando en los pagos provisionales).

A continuación se presenta un caso práctico respecto a este tema:

DATOS:

- Pérdida fiscal obtenida en el ejercicio 2020, actualizada a diciembre de 2020 = $ 255,321

Actualización al mes de junio de 2021 = $255,321 x 1.0373 = $264,845 (factor estimado)

2. Coeficiente de utilidad generado en 2019 (aplicable a los pagos provisionales de 2021) = 10.95%

3. PTU pagada en Mayo de 2021 = $ 0 (se obtuvo pérdida fiscal en 2020)

4. Ingresos acumulables reales del periodo enero – junio de 2021 = $ 14’334,780

5. Deducciones autorizadas reales del periodo enero – junio de 2021 = $ 13’579,410

6. Ingresos estimados del periodo julio – diciembre de 2021 = $ 15’600,000

7. Deducciones estimadas del periodo julio – diciembre de 2021 = $ 14’800,000

8. Se estima que el ajuste anual por inflación será deducible y está incluido en las deducciones

9. El cálculo de los pagos provisionales del primer semestre es como sigue:

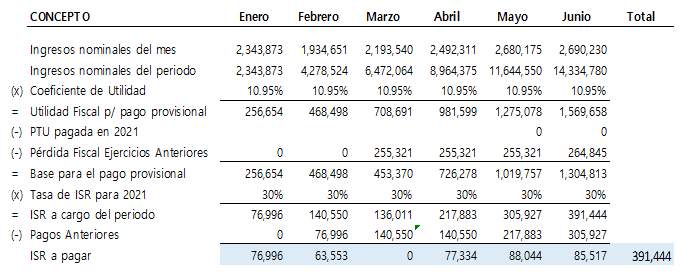

PAGOS PROVISIONALES 2021

RESULTADO FISCAL REAL ENE-JUN 2021 /ESTIMADO ANUAL 2021

CÁLCULO DEL COEFICIENTE DE UTILIDAD DEL PRIMER SEMESTRE Y DEL ESTIMADO ANUAL

COEFICIENTE ESTIMADO = 5.27% es menor al 10.95% utilizado en los pagos provisionales de 2021.

Como se puede observar en el ejemplo anterior, los cálculos están basados en estimaciones que realiza el contribuyente y los números pueden variar en comparación con los que realmente se obtengan al final del ejercicio, previendo esta situación el inciso b) del último párrafo del artículo 14 de la Ley establece que cuando por motivo de la autorización de reducción de los pagos provisionales resulte que la cantidad pagada es menor a lo que hubiera correspondido de acuerdo al mismo artículo 14 considerando el coeficiente real al cierre del ejercicio, se deberán cubrir únicamente los recargos por la diferencia entre los pagos autorizados y los que correspondan. Dichos recargos deberán pagarse en caso de que sean requeridos por las autoridades fiscales, ya que la disposición no señala el plazo ni la forma para enterarlos.

Por último, cabe señalar que a partir del ejercicio 2020 se activó la herramienta para presentar en línea la solicitud de disminución de los pagos provisionales, aunque este trámite también se seguirá recibiendo de manera presencial, mediante el formato oficial 34, anexando escrito libre y demás requisitos establecidos en la página del SAT.